نگاهی به مالیات پرداختی صنعت بیمه در سال های اخیر

24 مرداد 1395, 06:19.

گروه سایبان - به نظر می رسد یکی از موانع اساسی در عدم توسعه صنعت بیمه و فاصله آن از بازارهاي جهانی، پرداخت مالیات و عوارض توسط صنعت بیمه بیش از سهم این صنعت از تولید ناخالص داخلی باشدکه لزوم کاهش دریافت عوارض و مالیات دریافتی از صنعت بیمه را متذکر می سازد.

گروه سایبان - به نظر می رسد یکی از موانع اساسی در عدم توسعه صنعت بیمه و فاصله آن از بازارهاي جهانی، پرداخت مالیات و عوارض توسط صنعت بیمه بیش از سهم این صنعت از تولید ناخالص داخلی باشدکه لزوم کاهش دریافت عوارض و مالیات دریافتی از صنعت بیمه را متذکر می سازد.به گزارش پایگاه خبری راز پول، تحلیل مالیات در صنعت بیمه و تحلیل اقتصادي مالی و مطالعه تطبیقی آن درکشورهاي منتخب به دلیل اهمیت و جایگاه صنعت بیمه و نیز از آنجایی که یکی از بخش هاي اصلی مشمول مالیات دراقتصاد ملی(مالیات مستقیم و مالیات بر ارزش افزوده) صنعت بیمه و خدمات مربوط به آن می باشد، انجام گرفته است.

تحلیل تطبیقی وضع مالیات برصنعت بیمه در کشورهاي منتخب نشان می دهد :

میزان VAT اولیه بر اساس میزان ریسک پذیرفته شده و حق بیمه دریافتی محاسبه می گردد. (در محصولات و پوشش هاي بیمه اي که معاف از مالیات بر ارزش افزوده نباشد.) در صورت وقوع خسارت و جبران آن توسط شرکت بیمه، مبلغ مالیات بر ارزش افزوده از مقدار خسارت پرداختی کسر می شود.(بیمه گذار نهایی پرداخت کننده VAT خواهد بود).

میزان VAT اولیه بر اساس میزان ریسک پذیرفته شده و حق بیمه دریافتی محاسبه می گردد. (در محصولات و پوشش هاي بیمه اي که معاف از مالیات بر ارزش افزوده نباشد.) در صورت وقوع خسارت و جبران آن توسط شرکت بیمه، مبلغ مالیات بر ارزش افزوده از مقدار خسارت پرداختی کسر می شود.(بیمه گذار نهایی پرداخت کننده VAT خواهد بود).

تحلیل جریان مالی مالیات هاي اخذ شده از صنعت بیمه

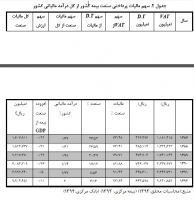

در این بخش با توجه به آمار موجود در صنعت بیمه و بانک مرکزي به بررسی سهم مالیات پرداختی صنعت بیمه از کل درآمدهاي مالیاتی وصول شده کشور در مقایسه با سهم ارزش افزوده صنعت بیمه از تولید ناخالص داخلی طی سال هاي 1387 تا 1392 پرداخته شد. -سهم مالیات هاي غیر مستقیم(مالیات بر ارزش افزوده) پرداختی صنعت بیمه در مقایسه با مالیات هاي مستقیم پرداختی این صنعت روندي صعودي داشته است.

-سهم مالیات هاي غیر مستقیم(مالیات بر ارزش افزوده) پرداختی صنعت بیمه در مقایسه با مالیات هاي مستقیم پرداختی این صنعت روندي صعودي داشته است.

متعاقبا سهم مالیات هاي مستقیم پرداختی صنعت بیمه داراي روندي کاهشی و رو به افول بوده است. علت این امر را می توان اینگونه تفسیر نمود:

اولاً سوددهی شرکت هاي بیمه (بدون احتساب تورم) در طی سالهاي 87 تا 92 با روندي نزولی مواجه بوده است. این در حالی است که نرخ مالیات برارزش افزوده از 3درصد در سال 1387 به 6درصد در سال 1392 بالغ گردیده است.

ثانیاً با توجه ثابت بودن و با توجه به ثابت بودن نرخ مالیات بر ارزش افزوده در سال هاي 87 تا 89 و نیز افزایش ضریب نفوذ صنعت از سال 87 تا 89 به نظر می رسد سوددهی شرکت هاي بیمه (بدون احتساب نرخ تورم) نزولی بوده است.

البته براي تأیید نزولی بودن روند سوددهی شرکتهاي بیمه ابتدا مقدار مطلق وریالی سود شرکت هاي بیمه محاسبه گردید که از سال 87 تا 88 مقدار مطلق و ریالی سود شرکت هاي بیمه افزایش داشته است و نیز این مقدار در سال 89 کاهش داشته است و معادل با 408044 میلیون ریال بوده است.

مقدار مطلق مذکور در سال 90 نسبت به سال 89 افزایش داشته است و به رقم 977053 میلیون ریال بالغ گردیده است، در حالیکه از سال 91 به بعد سیر نزولی پیدا کرده و در سال 92 مقدار 430777 میلیون ریال را به خود اختصاص داده است. -سهم مالیات هاي غیر مستقیم(مالیات بر ارزش افزوده) پرداختی صنعت بیمه در مقایسه با مالیات هاي مستقیم پرداختی این صنعت روندي صعودي داشته است.

-سهم مالیات هاي غیر مستقیم(مالیات بر ارزش افزوده) پرداختی صنعت بیمه در مقایسه با مالیات هاي مستقیم پرداختی این صنعت روندي صعودي داشته است.

متعاقبا سهم مالیات هاي مستقیم پرداختی صنعت بیمه داراي روندي کاهشی و رو به افول بوده است. علت این امر را می توان اینگونه تفسیر نمود:

اولاً سوددهی شرکت هاي بیمه (بدون احتساب تورم) در طی سالهاي 87 تا 92 با روندي نزولی مواجه بوده است. این در حالی است که نرخ مالیات برارزش افزوده از 3درصد در سال 1387 به 6درصد در سال 1392 بالغ گردیده است.

ثانیاً با توجه ثابت بودن و با توجه به ثابت بودن نرخ مالیات بر ارزش افزوده در سال هاي 87 تا 89 و نیز افزایش ضریب نفوذ صنعت از سال 87 تا 89 به نظر می رسد سوددهی شرکت هاي بیمه (بدون احتساب نرخ تورم) نزولی بوده است.

البته براي تأیید نزولی بودن روند سوددهی شرکتهاي بیمه ابتدا مقدار مطلق وریالی سود شرکت هاي بیمه محاسبه گردید که از سال 87 تا 88 مقدار مطلق و ریالی سود شرکت هاي بیمه افزایش داشته است و نیز این مقدار در سال 89 کاهش داشته است و معادل با 408044 میلیون ریال بوده است.

مقدار مطلق مذکور در سال 90 نسبت به سال 89 افزایش داشته است و به رقم 977053 میلیون ریال بالغ گردیده است، در حالیکه از سال 91 به بعد سیر نزولی پیدا کرده و در سال 92 مقدار 430777 میلیون ریال را به خود اختصاص داده است. با توجه به نمودار ،نکات زیر قابل رویت است:

با توجه به نمودار ،نکات زیر قابل رویت است:

روند کاهشی سهم مالیات هاي مستقیم در مقایسه با مالیات هاي غیر مستقیم

سهم عوارض شخص ثالت از کل پرداختی صنعت به بخش عمومی در بازه 50 تا 71 درصد متغیر است.

کاهش سهم عوارض شخص ثالث از کل پرداختی هاي صنعت در سال 92 بالغ بر 55.8 درصد

کاهش سهم نیروي انتظامی در عوارض قانونی شخص ثالث از 10 درصد حق بیمه شخص ثالث به 200 میلیارد تومان

با سیر نزولی روند سوددهی شرکت هاي بیمه و نیز ضریب نفوذ بیمه در سال هاي 91 تا 92 مالیات بر عملکرد شرکت هاي بیمه کاهش داشته است.

میزان پرداخت عوارض و مالیات بر ارزش افزوده درصنعت در طی سال ها 90 تا 91 افزایش فزاینده اي داشته است. و در سال 92 کاهش داشته است.

به طور خلاصه علیرغم روند صعودي عوارض و مالیات پرداختی صنعت ، سوددهی و فروش صنعت بیمه از سال 87 تا 92 (بدون در نظر گرفتن تورم) کاهشی بوده است. البته در این زمینه میزان عوارض پرداختی شخص ثالث در سال 92 به دلیل کاهش سهم نیروي انتظامی استثنائاً کاهش یافته است و نیز سهم آن از کل پرداخت مالیات و عوارض صنعت کاهش داشته است.

نتیجه گیري و پیشنهادات

معیارهاي 5گانه مالیات ستانی عبارتند از کارایی اقتصادي، سهولت در اجرا، انعطاف پذیري، پاسخگویی سیاسی و انصاف

با توجه به معیارهاي 5گانه مذکور مالیات ستانی ازصنعت بیمه کشور تحلیل و بررسی شد که یافته هاي این مطالعه به شرح زیر می باشد.

با توجه به اینکه بیمه گري در صنعت بیمه به همراه سرمایه گذاري (خرید و فروش سهام، سرمایه گذاري در بانک ها، ساختمان و مسکن و دیگر عرصه هاي سودده) شناخته میشود، انواع دیگر مالیات هاي مستقیم مرتبط با این بخش عبارتند از:

مالیات بر اجاره ، مالیات بر خرید و فروش سهام ، مالیات بر خرید و فروش دارایی هاي غیر منقول.

در بخش مالیات هاي غیر مستقیم مالیات دریافتی از حق بیمه هاي مستقیم و نیز مالیات دریافتی از بیمه هاي اتکایی و نیز کارمزد نمایندگان و کارگزاران مورد توجه قرار گرفت.

به طور کلی پرداخت کننده نهایی مالیات برارزش افزوده بیمه گذاران نهایی می باشند.

هر چند در زمینه اتکایی بیش از ریسک پذیرفته شده توسط صنعت و توسط بیمه مرکزي به عنوان اتکایی اجباري، مالیات بر ارزش افزوده پرداخت می شود.

نکته قابل توجه این است که مالیات مستقیم پرداختی بر پایه ي کارمزد نمایندگان و کارگزاران بیمه متفاوت از مالیات بر ارزش افزوده پرداختی شرکت هاي بیمه به نمایندگان و کارگزاران بیمه اي براي پرداخت به سازمان مالیاتی می باشد.

در صنعت بیمه نیز می توان کسب مالیات بر عملکرد شرکت ها را بر اساس 5 معیار فوق مورد ارزیابی و تحلیل قرار داد. همچنین می توان با استفاده از استراتژي مالیات هاي اصلاحی تا حد ممکن در جهت تشویق شرکت هاي بیمه به منظور عمل به تعهدات بیمه اي خود در قبال بیمه گذاران حرکت نمود.

لذا پیشنهادات استباط شده بر اساس 5معیار اساسی مالیات ستانی به شرح زیر می باشد:

اعطاي تخفیف مالیاتی به شرکت هاي داراي توانگري بالا: گرچه پایه مالیاتی در مالیات بر عملکرد شرکت هاي بیمه سود شرکت می باشد. در شرایط مساوي شرکت هایی که در سطح توانگري بالاتري نسبت به دیگر شرکت ها با همان مبناي درآمدي قرار دارند می توانند از درصدي از بخشودگی مالیاتی بهره مند شوند بر این اساس شرکت هاي داراي سود دهی بالا از حساب سازي یا انحراف از اظهار نامه صحیح و مطابق با واقع خودداري خواهند کرد. از سویی دیگر با افزایش سطح توانگري شرکت هاي بیمه، عملاً میزان درآمد مالیاتی دولت در نتیجه افزایش بیمه گذاران آن شرکت ها و افزایش مالیات بر ارزش افزوده پرداختی این بیمه گذاران افزایش خواهد یافت و نیز عمل به تعهدات بیمه اي شرکت هاي بیمه نیز تقویت خواهد شد.

اعطاي تخفیف مالیاتی به شرکتهاي پیشرو در ارائه پوشش هاي بیمه اي پرریسک با ضریب خسارت بالا: هر چند که ممکن است این ایراد مطرح شود که شرکت هاي پیشرو در ارائه پوشش هاي بیمه اي با ضریب خسارت بالا به علت سود پایین عملکرد خود، خود به خود از معافیت یا بخشودگی مالیاتی به صورت غیر مستقیم بهرهمند می شوند، اما عدم توجه به ابزارها و معافیت هاي انگیزشی این خطر را ایجاد می نماید که تمایل شرکت هاي بیمه به ارائه پوشش هاي بیمه اي با ضریب خسارت بالا به میزان قابل توجهی کاهش یابد. تشویق شرکت هاي بیمه به ارائه پوشش هاي بیمه اي براي خطرات فاجعه آمیز و نیز ریسک هاي استراتژیک می تواند بخشی از بار مسئولیت دولت را در از بین بردن ریسک در زمینه ي کسب و کارهاي استراتژیک و نیز جبران خسارات ناشی از خطرات فاجعه آمیز ، بر دوش شرکت هاي بیمه قرار دهد.

وضع مالیات بر بیمه هاي اجباري با ضریب خسارت بالا:درآمد مالیاتی ناشی از وضع مالیات بر بیمه هاي اجباري به علت ضریب خسارت بالا و نیز استنکاف شرکت هاي بیمه در ارائه چنین پوشش هایی به میزان لازم و یا افزایش هزینه تمام شده تهیه بیمه نامه هاي مذکور می تواند در مواقع وقوع خطر، هزینه هاي قابل توجهی را متوجه دولت نماید که خالص درآمد دولت را نزدیک به صفر و در مواردي منفی نماید.

معافیت کارمزد شبکه فروش از مالیات بر مشاغل و پرداخت کارمزد نمایندگان به میزان فعلی آن(خالص از مالیات برمشاغل):

در صورت معافیت کارگزاران و نمایندگان از پرداخت مالیات بر مشاغل ونیز در کنار این اقدام کاهش کارمزد آنها به میزان 3درصد مالیاتی که قبلا پرداخت می کردند عملا در چنین حالتی بیمه گذاران از پرداخت مالیات مضاعف به سازمان مالیاتی مصون نگاه داشته شده اند. و از سویی دیگر نیز حق بیمه دریافتی از بیمه گذاران براي ارائه پوشش هاي بیمه اي کاهش خواهد یافت. در چنین حالتی در شرایط رکودي تقاضاي بیمه با کاهش حق بیمه دریافتی افزایش خواهد یافت و نیز با کاهش حق بیمه ي بیمه نامه هاي مختلف، ضریب نفوذ بیمه افزایش خواهد یافت که در چنین وضعیتی مقدار مطلق درآمد هاي ناشی از مالیات بر ارزش افزوده در اثر افزایش تعداد بیمه نامه هاي فروخته شده یا ریسک پذیرفته شده افزایش خواهد یافت و کاهش درآمد مالیاتی ناشی از کاهش یا معافیت مالیات مستقیم بر کارمزد نمایندگان و کارگزاران جبران خواهد شد.

در صنعت بیمه، پرداخت کننده واقعی مالیات هاي مستقیم و نیز مالیات هاي غیر مستقیم و نیز عوارض شخص ثالث، بیمه گذاران می باشند.بر اساس تحقیقات و مطالعات صورت گرفته در این طرح راهکارهاي زیر به منظور بهبود درآمدهاي مالیاتی،پایین آمدن حق بیمه هاي دریافتی از بیمه گذاران، افزایش سود شرکت هاي بیمه اي، حرکت به سمت وضعیت بهینه پارتو و مالیات ستانی بر اساس معیارهاي 5گانه اقتصادي و دلایل ارائه آن تبیین می گردد:

از نگاه حسابداري و بدون در نظر گرفتن کشش تقاضاي بیمه، بار مالیاتی در هر سه زمینه ي مالیات بر ارزش افزوده و مالیات بر کارمزد نمایندگان و کارگزاران و عوارض شخص ثالث بر دوش بیمه گذار می باشد.

از نگاه اقتصادي و حتی با در نظرگرفتن کشش تقاضاي کمتر از یک براي بیمه هاي شخص ثالث، 100 درصد بار عوارض پرداختی شخص ثالث بر عهده بیمه گذاران می باشد زیرا بیمه هاي شخص ثالث اجباري است وبیمه گذاران موظف به تهیه بیمه نامه هاي شخص ثالث براي اتومبیل هاي خود هستند. اخذ مالیات از بیمه گذاران براي سه مرتبه هم به دور از انصاف است و هم کارایی اقتصادي را کاهش می دهد.

اخذ عوارض شخص ثالث از بیمه گذاران و نه شرکت هاي بیمه هزینه خانوار را در تهیه بیمه نامه شخص ثالث بالا می برد و رفاه آنها را کاهش می دهد، از آنجایی که راه و شهرسازي، نیروي انتظامی و بهداشت همگی با ارائه خدمات صحیح و کامل ریسک خسارت و اتفاقات و سوانح رانندگی را پایین می آورند و این شرکت هاي بیمه هستند که ریسک مذکور را پذیرفته اند لذا کاهش این ریسک ها به نفع شرکت هاي بیمه است و نه بیمه گذارانی که پرداخت کننده حق بیمه و انتقال دهنده ي ریسک سوانح رانندگی به شرکت هاي بیمه هستند. پس باید عوارض مذکور از شرکت هاي بیمه اخذ گردد. البته در صورتی که ریسک سوانح رانندگی کاهش یافته باشد.

متغیري که نشاندهنده کاهش سطح تصادفات و سوانح رانندگی و منعکس کننده ي سطح خدمات خوب و کاراي بهداشت، نیروي انتظامی، و راه و شهرسازي می باشد، سود شرکت هاي بیمه در بخش شخص ثالث است. بنابراین هر چقدر سود شرکت هاي بیمه در این بخش افزایش داشته باشد نشاندهنده ي ارائه بهتر و مثمر ثمرتر خدمات ایمنی و بهداشتی درمانی نیروي انتظامی، بخش بهداشت و درمان و راه و شهرسازي است. زیرا خسارات پرداختی در این بخش کاهش یافته است.

لذا باید عوارض شخص ثالث به کلی از سود شرکت هاي بیمه در شخص ثالث اخذ گردد و نه حق بیمه شخص ثالث به طور خلاصه پیشنهاد اجرایی این گزارش این است که نرخ مالیات بر سود شرکت هاي بیمه ثالث در بخش شخص ثالث تحت عنوان عوارض شخص ثالث بیشتر از 20 درصد گردد. در عوض عوارض قانونی حق بیمه شخص ثالث به کلی حذف گردد.

دلایل و شواهد تأیید کننده پیشنهاد فوق:

تغییر سود شرکتهاي بیمه از سال 92 به سال 91 : با توجه به کاهش سهم نیروي انتظامی از حق بیمه هاي شخص ثالث از 10 درصد به مقدار ثابت 200 میلیارد تومان از حق بیمه هاي شخص ثالث اجباري، نسبت کل عوارض شخص ثالث پرداختی صنعت به کل مالیات پرداختی صنعت از1.86 به 1.12 درصد کاهش داشته است . در نتیجه ي تغییر سهم نیروي انتظامی از حق بیمه شخص ثالث سود شرکت هاي بیمه در این رشته در سال 92به4860 برابر مقدار مشابه آن در سال 91 می باشد. که به همان نسبت سهم 20 درصدي بخش عمومی از سود شرکت هاي بیمه افزایش می یابد. علت افزایش سوددهی شرکت هاي بیمه در رشته شخص ثالث کاهش سهم عوارض قانونی نیروي انتظامی از حق بیمه شخص ثالث می باشد.

کاهش حق بیمه شخص ثالث براي بیمه گذاران و افزایش سطح رفاه آنها: با تغییر نرخ عوارض قانونی شخص ثالث از 25 درصد به 15 درصد به علاوه 200 میلیارد و با توجه به سهم بالاي رشته شخص ثالث از کل پرتفوي صنعت بیمه در سطح کلان، سطح رفاه اجتماعی بیمه گذاران به مقدار بسیار زیادي افزایش یافته است.

خنثی شدن کاهش درآمد بخش عمومی در نتیجه کاهش عوارض قانونی شخص ثالث با افزایش پایه مالیاتی شخص ثالث(سود شرکت هاي بیمه در رشته شخص ثالث): با افزایش سهم سود عوارض شخص ثالث از سود شرکت هاي بیمه در رشته شخص ثالث و حذف مقادیر ثابت که تحت عنوان سهم از حق بیمه شخص ثالث مطرح می شد هم سود شرکت هاي بیمه افزایش می یابد و هم درآمد بخش عمومی به دلیل افزایش سود حاصل از کاهش سهم عوارض از حق بیمه شخص ثالث افزایش خواهد یافت، همچنین حق بیمه ها شخص ثالث نیز به میزان زیادي کاهش خواهد یافت.

افزایش تقاضاي پوشش اجباري شخص ثالث در کل کشور

همگرایی و مطابقت سهم مالیات و عوارض پرداختی صنعت از کل مالیات و عوارض کشور: به نظر می رسد یکی از موانع اساسی در عدم توسعه صنعت بیمه و فاصله آن از بازارهاي جهانی، پرداخت مالیات و عوارض توسط صنعت بیمه بیش از سهم این صنعت از تولید ناخالص داخلی باشدکه لزوم کاهش دریافت عوارض و مالیات دریافتی از صنعت بیمه را متذکر می سازد.

کاهش بار تورمی ناشی از افزایش حق بیمه هاي شخص ثالث: بسیاري از کشور هاي پیش رو در خدمات بیمه اي همچون کره جنوبی، براي جلوگیري از ایجاد بار تورمی ناشی از بیمه هاي اجباري همچون شخص ثالث، حق بیمه بیمه هاي اجباري را پایین تر در نظر می گیرند و با تخصیص یارانه ي متقاطع از دیگر رشته هاي بیمه اي ریسک کسري را براي بیمه هاي اجباري همچون شخص ثالث کاهش می دهند.

کاهش زیاندهی شرکت هاي بیمه در رشته شخص ثالث به علت ضریب خسارت بالاي این رشته

افزایش سطح رفاه طبقات پایین کشور و افزایش عدالت اجتماعی

میزان VAT اولیه بر اساس میزان ریسک پذیرفته شده و حق بیمه دریافتی محاسبه می گردد. (در محصولات و پوشش هاي بیمه اي که معاف از مالیات بر ارزش افزوده نباشد.) در صورت وقوع خسارت و جبران آن توسط شرکت بیمه، مبلغ مالیات بر ارزش افزوده از مقدار خسارت پرداختی کسر می شود.(بیمه گذار نهایی پرداخت کننده VAT خواهد بود).

میزان VAT اولیه بر اساس میزان ریسک پذیرفته شده و حق بیمه دریافتی محاسبه می گردد. (در محصولات و پوشش هاي بیمه اي که معاف از مالیات بر ارزش افزوده نباشد.) در صورت وقوع خسارت و جبران آن توسط شرکت بیمه، مبلغ مالیات بر ارزش افزوده از مقدار خسارت پرداختی کسر می شود.(بیمه گذار نهایی پرداخت کننده VAT خواهد بود).تحلیل جریان مالی مالیات هاي اخذ شده از صنعت بیمه

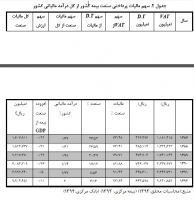

در این بخش با توجه به آمار موجود در صنعت بیمه و بانک مرکزي به بررسی سهم مالیات پرداختی صنعت بیمه از کل درآمدهاي مالیاتی وصول شده کشور در مقایسه با سهم ارزش افزوده صنعت بیمه از تولید ناخالص داخلی طی سال هاي 1387 تا 1392 پرداخته شد.

-سهم مالیات هاي غیر مستقیم(مالیات بر ارزش افزوده) پرداختی صنعت بیمه در مقایسه با مالیات هاي مستقیم پرداختی این صنعت روندي صعودي داشته است.

-سهم مالیات هاي غیر مستقیم(مالیات بر ارزش افزوده) پرداختی صنعت بیمه در مقایسه با مالیات هاي مستقیم پرداختی این صنعت روندي صعودي داشته است.متعاقبا سهم مالیات هاي مستقیم پرداختی صنعت بیمه داراي روندي کاهشی و رو به افول بوده است. علت این امر را می توان اینگونه تفسیر نمود:

اولاً سوددهی شرکت هاي بیمه (بدون احتساب تورم) در طی سالهاي 87 تا 92 با روندي نزولی مواجه بوده است. این در حالی است که نرخ مالیات برارزش افزوده از 3درصد در سال 1387 به 6درصد در سال 1392 بالغ گردیده است.

ثانیاً با توجه ثابت بودن و با توجه به ثابت بودن نرخ مالیات بر ارزش افزوده در سال هاي 87 تا 89 و نیز افزایش ضریب نفوذ صنعت از سال 87 تا 89 به نظر می رسد سوددهی شرکت هاي بیمه (بدون احتساب نرخ تورم) نزولی بوده است.

البته براي تأیید نزولی بودن روند سوددهی شرکتهاي بیمه ابتدا مقدار مطلق وریالی سود شرکت هاي بیمه محاسبه گردید که از سال 87 تا 88 مقدار مطلق و ریالی سود شرکت هاي بیمه افزایش داشته است و نیز این مقدار در سال 89 کاهش داشته است و معادل با 408044 میلیون ریال بوده است.

مقدار مطلق مذکور در سال 90 نسبت به سال 89 افزایش داشته است و به رقم 977053 میلیون ریال بالغ گردیده است، در حالیکه از سال 91 به بعد سیر نزولی پیدا کرده و در سال 92 مقدار 430777 میلیون ریال را به خود اختصاص داده است.

-سهم مالیات هاي غیر مستقیم(مالیات بر ارزش افزوده) پرداختی صنعت بیمه در مقایسه با مالیات هاي مستقیم پرداختی این صنعت روندي صعودي داشته است.

-سهم مالیات هاي غیر مستقیم(مالیات بر ارزش افزوده) پرداختی صنعت بیمه در مقایسه با مالیات هاي مستقیم پرداختی این صنعت روندي صعودي داشته است.متعاقبا سهم مالیات هاي مستقیم پرداختی صنعت بیمه داراي روندي کاهشی و رو به افول بوده است. علت این امر را می توان اینگونه تفسیر نمود:

اولاً سوددهی شرکت هاي بیمه (بدون احتساب تورم) در طی سالهاي 87 تا 92 با روندي نزولی مواجه بوده است. این در حالی است که نرخ مالیات برارزش افزوده از 3درصد در سال 1387 به 6درصد در سال 1392 بالغ گردیده است.

ثانیاً با توجه ثابت بودن و با توجه به ثابت بودن نرخ مالیات بر ارزش افزوده در سال هاي 87 تا 89 و نیز افزایش ضریب نفوذ صنعت از سال 87 تا 89 به نظر می رسد سوددهی شرکت هاي بیمه (بدون احتساب نرخ تورم) نزولی بوده است.

البته براي تأیید نزولی بودن روند سوددهی شرکتهاي بیمه ابتدا مقدار مطلق وریالی سود شرکت هاي بیمه محاسبه گردید که از سال 87 تا 88 مقدار مطلق و ریالی سود شرکت هاي بیمه افزایش داشته است و نیز این مقدار در سال 89 کاهش داشته است و معادل با 408044 میلیون ریال بوده است.

مقدار مطلق مذکور در سال 90 نسبت به سال 89 افزایش داشته است و به رقم 977053 میلیون ریال بالغ گردیده است، در حالیکه از سال 91 به بعد سیر نزولی پیدا کرده و در سال 92 مقدار 430777 میلیون ریال را به خود اختصاص داده است.

با توجه به نمودار ،نکات زیر قابل رویت است:

با توجه به نمودار ،نکات زیر قابل رویت است:روند کاهشی سهم مالیات هاي مستقیم در مقایسه با مالیات هاي غیر مستقیم

سهم عوارض شخص ثالت از کل پرداختی صنعت به بخش عمومی در بازه 50 تا 71 درصد متغیر است.

کاهش سهم عوارض شخص ثالث از کل پرداختی هاي صنعت در سال 92 بالغ بر 55.8 درصد

کاهش سهم نیروي انتظامی در عوارض قانونی شخص ثالث از 10 درصد حق بیمه شخص ثالث به 200 میلیارد تومان

با سیر نزولی روند سوددهی شرکت هاي بیمه و نیز ضریب نفوذ بیمه در سال هاي 91 تا 92 مالیات بر عملکرد شرکت هاي بیمه کاهش داشته است.

میزان پرداخت عوارض و مالیات بر ارزش افزوده درصنعت در طی سال ها 90 تا 91 افزایش فزاینده اي داشته است. و در سال 92 کاهش داشته است.

به طور خلاصه علیرغم روند صعودي عوارض و مالیات پرداختی صنعت ، سوددهی و فروش صنعت بیمه از سال 87 تا 92 (بدون در نظر گرفتن تورم) کاهشی بوده است. البته در این زمینه میزان عوارض پرداختی شخص ثالث در سال 92 به دلیل کاهش سهم نیروي انتظامی استثنائاً کاهش یافته است و نیز سهم آن از کل پرداخت مالیات و عوارض صنعت کاهش داشته است.

نتیجه گیري و پیشنهادات

معیارهاي 5گانه مالیات ستانی عبارتند از کارایی اقتصادي، سهولت در اجرا، انعطاف پذیري، پاسخگویی سیاسی و انصاف

با توجه به معیارهاي 5گانه مذکور مالیات ستانی ازصنعت بیمه کشور تحلیل و بررسی شد که یافته هاي این مطالعه به شرح زیر می باشد.

با توجه به اینکه بیمه گري در صنعت بیمه به همراه سرمایه گذاري (خرید و فروش سهام، سرمایه گذاري در بانک ها، ساختمان و مسکن و دیگر عرصه هاي سودده) شناخته میشود، انواع دیگر مالیات هاي مستقیم مرتبط با این بخش عبارتند از:

مالیات بر اجاره ، مالیات بر خرید و فروش سهام ، مالیات بر خرید و فروش دارایی هاي غیر منقول.

در بخش مالیات هاي غیر مستقیم مالیات دریافتی از حق بیمه هاي مستقیم و نیز مالیات دریافتی از بیمه هاي اتکایی و نیز کارمزد نمایندگان و کارگزاران مورد توجه قرار گرفت.

به طور کلی پرداخت کننده نهایی مالیات برارزش افزوده بیمه گذاران نهایی می باشند.

هر چند در زمینه اتکایی بیش از ریسک پذیرفته شده توسط صنعت و توسط بیمه مرکزي به عنوان اتکایی اجباري، مالیات بر ارزش افزوده پرداخت می شود.

نکته قابل توجه این است که مالیات مستقیم پرداختی بر پایه ي کارمزد نمایندگان و کارگزاران بیمه متفاوت از مالیات بر ارزش افزوده پرداختی شرکت هاي بیمه به نمایندگان و کارگزاران بیمه اي براي پرداخت به سازمان مالیاتی می باشد.

در صنعت بیمه نیز می توان کسب مالیات بر عملکرد شرکت ها را بر اساس 5 معیار فوق مورد ارزیابی و تحلیل قرار داد. همچنین می توان با استفاده از استراتژي مالیات هاي اصلاحی تا حد ممکن در جهت تشویق شرکت هاي بیمه به منظور عمل به تعهدات بیمه اي خود در قبال بیمه گذاران حرکت نمود.

لذا پیشنهادات استباط شده بر اساس 5معیار اساسی مالیات ستانی به شرح زیر می باشد:

اعطاي تخفیف مالیاتی به شرکت هاي داراي توانگري بالا: گرچه پایه مالیاتی در مالیات بر عملکرد شرکت هاي بیمه سود شرکت می باشد. در شرایط مساوي شرکت هایی که در سطح توانگري بالاتري نسبت به دیگر شرکت ها با همان مبناي درآمدي قرار دارند می توانند از درصدي از بخشودگی مالیاتی بهره مند شوند بر این اساس شرکت هاي داراي سود دهی بالا از حساب سازي یا انحراف از اظهار نامه صحیح و مطابق با واقع خودداري خواهند کرد. از سویی دیگر با افزایش سطح توانگري شرکت هاي بیمه، عملاً میزان درآمد مالیاتی دولت در نتیجه افزایش بیمه گذاران آن شرکت ها و افزایش مالیات بر ارزش افزوده پرداختی این بیمه گذاران افزایش خواهد یافت و نیز عمل به تعهدات بیمه اي شرکت هاي بیمه نیز تقویت خواهد شد.

اعطاي تخفیف مالیاتی به شرکتهاي پیشرو در ارائه پوشش هاي بیمه اي پرریسک با ضریب خسارت بالا: هر چند که ممکن است این ایراد مطرح شود که شرکت هاي پیشرو در ارائه پوشش هاي بیمه اي با ضریب خسارت بالا به علت سود پایین عملکرد خود، خود به خود از معافیت یا بخشودگی مالیاتی به صورت غیر مستقیم بهرهمند می شوند، اما عدم توجه به ابزارها و معافیت هاي انگیزشی این خطر را ایجاد می نماید که تمایل شرکت هاي بیمه به ارائه پوشش هاي بیمه اي با ضریب خسارت بالا به میزان قابل توجهی کاهش یابد. تشویق شرکت هاي بیمه به ارائه پوشش هاي بیمه اي براي خطرات فاجعه آمیز و نیز ریسک هاي استراتژیک می تواند بخشی از بار مسئولیت دولت را در از بین بردن ریسک در زمینه ي کسب و کارهاي استراتژیک و نیز جبران خسارات ناشی از خطرات فاجعه آمیز ، بر دوش شرکت هاي بیمه قرار دهد.

وضع مالیات بر بیمه هاي اجباري با ضریب خسارت بالا:درآمد مالیاتی ناشی از وضع مالیات بر بیمه هاي اجباري به علت ضریب خسارت بالا و نیز استنکاف شرکت هاي بیمه در ارائه چنین پوشش هایی به میزان لازم و یا افزایش هزینه تمام شده تهیه بیمه نامه هاي مذکور می تواند در مواقع وقوع خطر، هزینه هاي قابل توجهی را متوجه دولت نماید که خالص درآمد دولت را نزدیک به صفر و در مواردي منفی نماید.

معافیت کارمزد شبکه فروش از مالیات بر مشاغل و پرداخت کارمزد نمایندگان به میزان فعلی آن(خالص از مالیات برمشاغل):

در صورت معافیت کارگزاران و نمایندگان از پرداخت مالیات بر مشاغل ونیز در کنار این اقدام کاهش کارمزد آنها به میزان 3درصد مالیاتی که قبلا پرداخت می کردند عملا در چنین حالتی بیمه گذاران از پرداخت مالیات مضاعف به سازمان مالیاتی مصون نگاه داشته شده اند. و از سویی دیگر نیز حق بیمه دریافتی از بیمه گذاران براي ارائه پوشش هاي بیمه اي کاهش خواهد یافت. در چنین حالتی در شرایط رکودي تقاضاي بیمه با کاهش حق بیمه دریافتی افزایش خواهد یافت و نیز با کاهش حق بیمه ي بیمه نامه هاي مختلف، ضریب نفوذ بیمه افزایش خواهد یافت که در چنین وضعیتی مقدار مطلق درآمد هاي ناشی از مالیات بر ارزش افزوده در اثر افزایش تعداد بیمه نامه هاي فروخته شده یا ریسک پذیرفته شده افزایش خواهد یافت و کاهش درآمد مالیاتی ناشی از کاهش یا معافیت مالیات مستقیم بر کارمزد نمایندگان و کارگزاران جبران خواهد شد.

در صنعت بیمه، پرداخت کننده واقعی مالیات هاي مستقیم و نیز مالیات هاي غیر مستقیم و نیز عوارض شخص ثالث، بیمه گذاران می باشند.بر اساس تحقیقات و مطالعات صورت گرفته در این طرح راهکارهاي زیر به منظور بهبود درآمدهاي مالیاتی،پایین آمدن حق بیمه هاي دریافتی از بیمه گذاران، افزایش سود شرکت هاي بیمه اي، حرکت به سمت وضعیت بهینه پارتو و مالیات ستانی بر اساس معیارهاي 5گانه اقتصادي و دلایل ارائه آن تبیین می گردد:

از نگاه حسابداري و بدون در نظر گرفتن کشش تقاضاي بیمه، بار مالیاتی در هر سه زمینه ي مالیات بر ارزش افزوده و مالیات بر کارمزد نمایندگان و کارگزاران و عوارض شخص ثالث بر دوش بیمه گذار می باشد.

از نگاه اقتصادي و حتی با در نظرگرفتن کشش تقاضاي کمتر از یک براي بیمه هاي شخص ثالث، 100 درصد بار عوارض پرداختی شخص ثالث بر عهده بیمه گذاران می باشد زیرا بیمه هاي شخص ثالث اجباري است وبیمه گذاران موظف به تهیه بیمه نامه هاي شخص ثالث براي اتومبیل هاي خود هستند. اخذ مالیات از بیمه گذاران براي سه مرتبه هم به دور از انصاف است و هم کارایی اقتصادي را کاهش می دهد.

اخذ عوارض شخص ثالث از بیمه گذاران و نه شرکت هاي بیمه هزینه خانوار را در تهیه بیمه نامه شخص ثالث بالا می برد و رفاه آنها را کاهش می دهد، از آنجایی که راه و شهرسازي، نیروي انتظامی و بهداشت همگی با ارائه خدمات صحیح و کامل ریسک خسارت و اتفاقات و سوانح رانندگی را پایین می آورند و این شرکت هاي بیمه هستند که ریسک مذکور را پذیرفته اند لذا کاهش این ریسک ها به نفع شرکت هاي بیمه است و نه بیمه گذارانی که پرداخت کننده حق بیمه و انتقال دهنده ي ریسک سوانح رانندگی به شرکت هاي بیمه هستند. پس باید عوارض مذکور از شرکت هاي بیمه اخذ گردد. البته در صورتی که ریسک سوانح رانندگی کاهش یافته باشد.

متغیري که نشاندهنده کاهش سطح تصادفات و سوانح رانندگی و منعکس کننده ي سطح خدمات خوب و کاراي بهداشت، نیروي انتظامی، و راه و شهرسازي می باشد، سود شرکت هاي بیمه در بخش شخص ثالث است. بنابراین هر چقدر سود شرکت هاي بیمه در این بخش افزایش داشته باشد نشاندهنده ي ارائه بهتر و مثمر ثمرتر خدمات ایمنی و بهداشتی درمانی نیروي انتظامی، بخش بهداشت و درمان و راه و شهرسازي است. زیرا خسارات پرداختی در این بخش کاهش یافته است.

لذا باید عوارض شخص ثالث به کلی از سود شرکت هاي بیمه در شخص ثالث اخذ گردد و نه حق بیمه شخص ثالث به طور خلاصه پیشنهاد اجرایی این گزارش این است که نرخ مالیات بر سود شرکت هاي بیمه ثالث در بخش شخص ثالث تحت عنوان عوارض شخص ثالث بیشتر از 20 درصد گردد. در عوض عوارض قانونی حق بیمه شخص ثالث به کلی حذف گردد.

دلایل و شواهد تأیید کننده پیشنهاد فوق:

تغییر سود شرکتهاي بیمه از سال 92 به سال 91 : با توجه به کاهش سهم نیروي انتظامی از حق بیمه هاي شخص ثالث از 10 درصد به مقدار ثابت 200 میلیارد تومان از حق بیمه هاي شخص ثالث اجباري، نسبت کل عوارض شخص ثالث پرداختی صنعت به کل مالیات پرداختی صنعت از1.86 به 1.12 درصد کاهش داشته است . در نتیجه ي تغییر سهم نیروي انتظامی از حق بیمه شخص ثالث سود شرکت هاي بیمه در این رشته در سال 92به4860 برابر مقدار مشابه آن در سال 91 می باشد. که به همان نسبت سهم 20 درصدي بخش عمومی از سود شرکت هاي بیمه افزایش می یابد. علت افزایش سوددهی شرکت هاي بیمه در رشته شخص ثالث کاهش سهم عوارض قانونی نیروي انتظامی از حق بیمه شخص ثالث می باشد.

کاهش حق بیمه شخص ثالث براي بیمه گذاران و افزایش سطح رفاه آنها: با تغییر نرخ عوارض قانونی شخص ثالث از 25 درصد به 15 درصد به علاوه 200 میلیارد و با توجه به سهم بالاي رشته شخص ثالث از کل پرتفوي صنعت بیمه در سطح کلان، سطح رفاه اجتماعی بیمه گذاران به مقدار بسیار زیادي افزایش یافته است.

خنثی شدن کاهش درآمد بخش عمومی در نتیجه کاهش عوارض قانونی شخص ثالث با افزایش پایه مالیاتی شخص ثالث(سود شرکت هاي بیمه در رشته شخص ثالث): با افزایش سهم سود عوارض شخص ثالث از سود شرکت هاي بیمه در رشته شخص ثالث و حذف مقادیر ثابت که تحت عنوان سهم از حق بیمه شخص ثالث مطرح می شد هم سود شرکت هاي بیمه افزایش می یابد و هم درآمد بخش عمومی به دلیل افزایش سود حاصل از کاهش سهم عوارض از حق بیمه شخص ثالث افزایش خواهد یافت، همچنین حق بیمه ها شخص ثالث نیز به میزان زیادي کاهش خواهد یافت.

افزایش تقاضاي پوشش اجباري شخص ثالث در کل کشور

همگرایی و مطابقت سهم مالیات و عوارض پرداختی صنعت از کل مالیات و عوارض کشور: به نظر می رسد یکی از موانع اساسی در عدم توسعه صنعت بیمه و فاصله آن از بازارهاي جهانی، پرداخت مالیات و عوارض توسط صنعت بیمه بیش از سهم این صنعت از تولید ناخالص داخلی باشدکه لزوم کاهش دریافت عوارض و مالیات دریافتی از صنعت بیمه را متذکر می سازد.

کاهش بار تورمی ناشی از افزایش حق بیمه هاي شخص ثالث: بسیاري از کشور هاي پیش رو در خدمات بیمه اي همچون کره جنوبی، براي جلوگیري از ایجاد بار تورمی ناشی از بیمه هاي اجباري همچون شخص ثالث، حق بیمه بیمه هاي اجباري را پایین تر در نظر می گیرند و با تخصیص یارانه ي متقاطع از دیگر رشته هاي بیمه اي ریسک کسري را براي بیمه هاي اجباري همچون شخص ثالث کاهش می دهند.

کاهش زیاندهی شرکت هاي بیمه در رشته شخص ثالث به علت ضریب خسارت بالاي این رشته

افزایش سطح رفاه طبقات پایین کشور و افزایش عدالت اجتماعی

بازگشت |